Een lineaire hypotheek klinkt simpel (en dat is hij ook). Je lost elke maand een vast bedrag af en ziet je hypotheekschuld stap voor stap kleiner worden. Het gevolg: hoge maandlasten aan het begin, maar steeds meer ademruimte later.

Toch roept deze hypotheekvorm vaak vragen op. Wat betaal je nu écht per maand? Hoe zit het met hypotheekrenteaftrek als je schuld snel daalt? En wanneer is een lineaire hypotheek slimmer dan een annuïteitenhypotheek?

Op deze pagina krijg je een helder overzicht. Je ziet hoe een lineaire hypotheek werkt, wat de maandlasten doen in de tijd en voor wie deze vorm logisch is (en voor wie juist niet). Zo kun je beter inschatten of lineair aflossen past bij jouw situatie en plannen voor later.

In het kort

Je lost elke maand hetzelfde bedrag af op je hypotheek

Je hypotheekschuld daalt snel, waardoor je steeds minder rente betaalt

Je maandlasten zijn hoog in het begin en worden elke maand lager

Over de hele looptijd betaal je minder rente dan bij een annuïteitenhypotheek

Je hebt recht op hypotheekrenteaftrek, maar dat voordeel wordt elk jaar kleiner

Maximale hypotheek berekenen?

Vind de laagste rente voor jouw situatie. Of je nu je eerste woning wil kopen, toe bent aan de volgende stap, overwaarde wilt opnemen of oversluiten met de laagste maandlasten

Inhoudsopgave

Wat is een lineaire hypotheek?

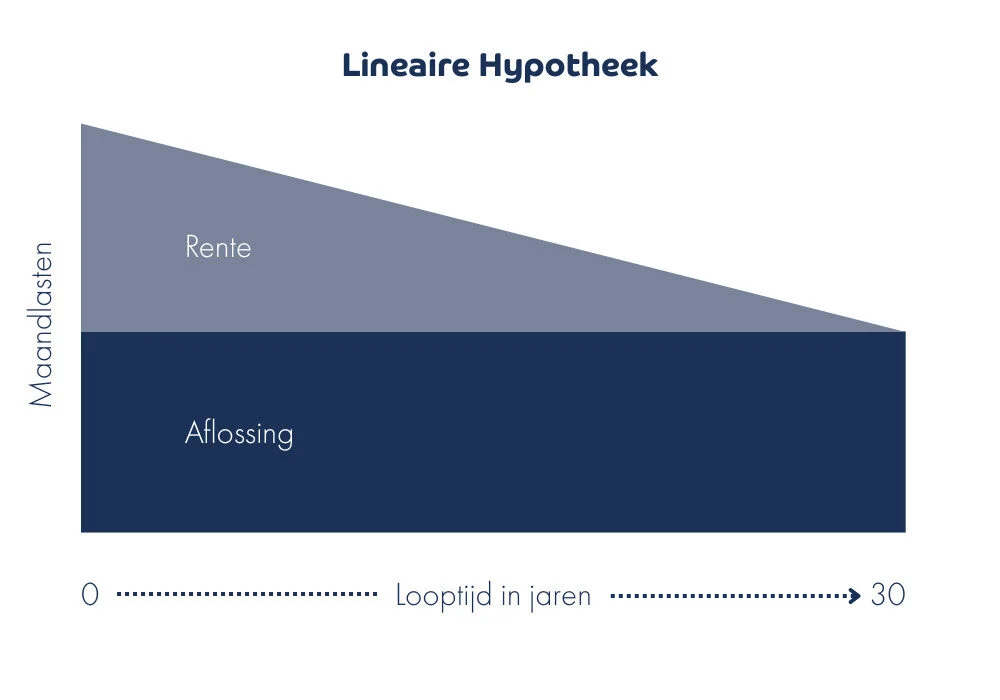

Een lineaire hypotheek is een hypotheek waarbij je elke maand een vast bedrag aflost op je lening. Dat aflossingsbedrag blijft de hele looptijd gelijk. Hierdoor wordt je hypotheekschuld elke maand kleiner, in een rechte lijn — vandaar de naam lineair.

Naast aflossing betaal je ook rente. Die rente wordt berekend over de openstaande schuld. Omdat die schuld elke maand lager wordt, betaal je automatisch steeds minder rente. Je totale maandlast bestaat dus uit twee delen: een vast aflossingsdeel en een dalend rentedeel.

Het resultaat is duidelijk: je maandlasten zijn in het begin het hoogst en worden daarna elke maand iets lager. Aan het einde van de looptijd is de hypotheek volledig afgelost en heb je geen restschuld meer. Dat geeft zekerheid, vooral als je vooruitkijkt naar een periode waarin je inkomen lager kan zijn.

Hoe werkt lineair aflossen?

Bij lineair aflossen verdeel je de totale hypotheek over de looptijd in gelijke stukjes. Elk stukje los je maandelijks af. Kies je bijvoorbeeld voor een looptijd van 30 jaar, dan betaal je 360 maanden lang elke maand 1/360e deel van je hypotheek terug.

Dat aflossingsbedrag verandert nooit. Wat wél verandert, is de rente. Die betaal je alleen over het bedrag dat nog openstaat. Omdat je schuld elke maand kleiner wordt, daalt ook het rentedeel van je maandlast. Daardoor betaal je elke maand iets minder dan de maand ervoor.

Voorbeeld

Stel je leent €240.000 met een looptijd van 30 jaar. Dan los je elke maand €667 af. In de eerste maand komt daar nog veel rente bij, omdat de schuld dan nog hoog is.

Na tien jaar heb je al een flink deel afgelost en betaal je merkbaar minder rente. Richting het einde van de looptijd bestaat je maandlast bijna alleen nog uit aflossing.

Zo zorgt lineair aflossen ervoor dat je hypotheekschuld snel daalt en je lasten steeds lichter worden. Dat effect zie je pas echt goed als je kijkt naar wat dit doet met je maandlasten en totale kosten.

| Maand | Schuld | Aflossing | Rente | Bruto maandlast |

|---|---|---|---|---|

| 1 | €240.000 | €667 | €800 | €1.467 |

| 2 | €239.333 | €667 | €798 | €1.465 |

| 12 | €232.667 | €667 | €776 | €1.443 |

| 60 (5 jaar) | €200.000 | €667 | €667 | €1.334 |

| 120 (10 jaar) | €160.000 | €667 | €533 | €1.200 |

| 240 (20 jaar) | €80.000 | €667 | €267 | €934 |

| 360 (einde) | €667 | €667 | €2 | €669 |

Wat zijn de kosten en maandlasten?

Bij een lineaire hypotheek bestaan je maandlasten altijd uit twee delen: aflossing en rente. De aflossing is elke maand hetzelfde. De rente wordt steeds lager, omdat je schuld snel afneemt. Dat zorgt voor een duidelijk patroon in je kosten.

In het begin zijn je maandlasten relatief hoog. Je betaalt dan rente over een groot bedrag. Naarmate de tijd verstrijkt, wordt de rente steeds kleiner en dalen je totale maandlasten automatisch mee.

Bruto maandlasten

De bruto maandlast is wat je elke maand aan de bank betaalt. Die last daalt bij een lineaire hypotheek elke maand een beetje. Niet omdat je minder aflost, maar omdat je minder rente betaalt.

Concreet betekent dit:

- Start: hoge maandlast (veel rente + vaste aflossing)

- Midden looptijd: duidelijk lagere maandlast

- Eind looptijd: maandlast bestaat bijna alleen nog uit aflossing

Netto maandlasten

De netto maandlast is wat je uiteindelijk voelt in je portemonnee, na hypotheekrenteaftrek. In het begin is je belastingvoordeel het grootst, omdat je dan veel rente betaalt. Later daalt dat voordeel mee met de rente.

Dat maakt het verloop anders dan veel mensen verwachten:

- Je bruto lasten dalen elke maand

- Je fiscale voordeel daalt ook

- Netto dalen je maandlasten meestal geleidelijk, niet in één keer

| Moment | Schuld | Bruto maandlast | Netto maandlast | Rente aftrek |

|---|---|---|---|---|

| Start | €240.000 | €1.467 | €1.171 | €296 |

| Na 5 jaar | €200.000 | €1.334 | €1.087 | €247 |

| Na 10 jaar | €160.000 | €1.200 | €1.003 | €197 |

| Na 20 jaar | €80.000 | €934 | €835 | €99 |

| Einde | €667 | €669 | €668 | €1 |

Wie vooral kijkt naar lage lasten nu, schrikt soms van het beginbedrag. Maar wie vooruitkijkt, ziet juist dat de lasten steeds beter passen bij een toekomst met mogelijk minder inkomen.

Om dit verschil echt goed te begrijpen, helpt het om een lineaire hypotheek naast een annuïteitenhypotheek te leggen.

Lineaire hypotheek vs annuïteitenhypotheek

Twijfel je tussen een lineaire hypotheek en een annuïteitenhypotheek? Dat is logisch. Het grootste verschil zit niet in wat je betaalt, maar wanneer je betaalt. Bij lineair los je sneller af. Bij annuïtair blijven je maandlasten in het begin lager, maar betaal je langer rente.

- Bij een lineaire hypotheek betaal je elke maand hetzelfde bedrag aan aflossing. Je schuld daalt snel en daardoor daalt ook de rente die je betaalt. Je maandlasten beginnen hoog en worden steeds lager.

- Bij een annuïteitenhypotheek betaal je elke maand bruto ongeveer hetzelfde bedrag. In het begin bestaat dat bedrag vooral uit rente en los je weinig af. Pas later in de looptijd gaat het aflossen sneller.

De verschillen op een rij

| Kenmerk | Lineaire hypotheek | Annuïteitenhypotheek |

|---|---|---|

| Maandlasten start | Hoog | Lager |

| Verloop maandlasten | Dalen elke maand | Blijven bruto gelijk |

| Aflossen | Vanaf dag één veel | In het begin weinig |

| Hypotheekschuld | Daalt snel | Daalt langzaam |

| Totale rente over looptijd | Lager | Hoger |

| Hypotheekrenteaftrek | Neemt snel af | Blijft langer hoog |

| Zekerheid aflossen | Volledig afgelost | Volledig afgelost |

Welke is slimmer?

Dat hangt vooral af van je inkomen nu en later. Verwacht je dat je inkomen daalt, bijvoorbeeld door minder werken of pensioen? Dan kan een lineaire hypotheek prettig zijn, omdat je lasten later lager zijn. Verwacht je juist dat je inkomen stijgt, dan past een annuïteitenhypotheek vaak beter bij de eerste jaren.

Sommige mensen kiezen daarom voor een combinatie van beide vormen. Zo blijven de maandlasten beter in balans, terwijl je toch sneller aflost dan volledig annuïtair.

Welke keuze voor jou logisch is, wordt pas echt duidelijk als je kijkt naar je toekomstplannen en de volgende vraag: wanneer past een lineaire hypotheek goed bij je (en wanneer juist niet)?

Maximale hypotheek berekenen?

Vind de laagste rente voor jouw situatie. Of je nu je eerste woning wil kopen, toe bent aan de volgende stap, overwaarde wilt opnemen of oversluiten met de laagste maandlasten

Wanneer is een lineaire hypotheek logisch (en wanneer niet)?

Een lineaire hypotheek is niet voor iedereen de beste keuze. Het draait vooral om timing: wanneer kun en wil je de hogere lasten dragen, en wanneer wil je juist meer ruimte overhouden?

Wanneer is een lineaire hypotheek logisch?

Een lineaire hypotheek past vaak goed als één of meer van deze situaties voor jou gelden:

- Je inkomen is nu stabiel of hoog, en kan de hogere startlasten dragen

- Je verwacht dat je inkomen later daalt, bijvoorbeeld door pensioen of minder werken

- Je wilt je hypotheekschuld snel verlagen

- Je vindt het belangrijk om minder rente te betalen over de hele looptijd

- Je wilt minder risico lopen op een restschuld bij verkoop

Voorbeeld: je werkt fulltime, verdient nu goed en wilt dat je woonlasten over 10–15 jaar lager zijn. Dan sluit het dalende lastenverloop van een lineaire hypotheek goed aan.

Wanneer is een lineaire hypotheek minder logisch?

In deze situaties is een lineaire hypotheek vaak lastiger:

- Je inkomen is nu nog laag, bijvoorbeeld als starter

- Je verwacht dat je inkomen gaat stijgen

- Je wilt vooral lage maandlasten in de eerste jaren

- Je financiële ruimte is beperkt en moet flexibel blijven

Voorbeeld: je staat aan het begin van je carrière en wilt eerst ruimte houden voor andere uitgaven. Dan kunnen de hoge startlasten knellen.

Twijfel? Denk in fases

Veel mensen zitten niet duidelijk in “wel” of “niet”. Dan kan een combinatie van lineair en annuïtair helpen. Zo spreid je je lasten beter over de tijd, terwijl je toch sneller aflost dan bij een volledig annuïteitenhypotheek.

De keuze wordt pas echt duidelijk als je weet hoe flexibel je wilt zijn met aflossen en wat je kunt doen als je later extra ruimte krijgt. Dat brengt ons bij de mogelijkheden rondom extra aflossen.

Extra aflossen en flexibiliteit

Een lineaire hypotheek is al gericht op snel aflossen, maar vaak kun je nóg een stap verder gaan. Extra aflossen geeft je meer grip op je maandlasten en je totale kosten.

Bij de meeste geldverstrekkers mag je elk jaar een deel van je hypotheek boetevrij extra aflossen. Meestal ligt die grens tussen de 10% en 20% van het oorspronkelijke hypotheekbedrag. Los je meer af dan toegestaan, dan kan er een boete gelden.

Wat doet extra aflossen bij een lineaire hypotheek?

Extra aflossen heeft twee directe effecten:

- Je openstaande schuld wordt sneller lager

- Je betaalt nog minder rente in de jaren daarna

Je vaste maandelijkse aflossing blijft meestal gelijk, maar het rentedeel wordt lager. Daardoor dalen je maandlasten sneller dan gepland.

Wanneer is extra aflossen slim?

Extra aflossen past goed als:

- Je spaargeld over hebt en rust wilt kopen

- Je maandlasten verder wilt verlagen richting pensioen

- Je je hypotheek zo snel mogelijk wilt terugbrengen naar nul

Wanneer even opletten?

Extra aflossen is niet altijd automatisch de beste keuze:

- Je geld zit vast in je huis

- Je verliest flexibiliteit als je dat geld later nodig hebt

- Alternatieven (zoals sparen of beleggen) kunnen soms meer opleveren

Daarom is het slim om extra aflossen te zien als een keuze in vrijheid, niet als verplichting. Zeker bij een lineaire hypotheek, waar je maandlasten vanzelf al dalen.

Daarom is extra aflossen vooral een manier om je hypotheek verder naar jouw hand te zetten. Bij een lineaire hypotheek heb je al het voordeel van dalende maandlasten en met extra aflossen kun je dat effect versnellen, zolang het past bij je financiële ruimte en plannen.

Als je alle onderdelen naast elkaar legt, wordt duidelijk waar de kracht van de lineaire hypotheek zit en voor wie deze vorm het meest geschikt is. Tijd om de belangrijkste inzichten nog één keer op een rij te zetten.

Conclusie

Een lineaire hypotheek betekent: nu hogere maandlasten, later lagere lasten. Je lost vanaf het begin veel af, je schuld daalt snel en je betaalt over de hele looptijd minder rente.

Deze hypotheekvorm past vooral als je huidige inkomen dat aankan en je vooruit wilt lopen op een lager inkomen later. Kun je die startlasten dragen, dan koop je met een lineaire hypotheek vooral zekerheid en rust voor de toekomst.

De vraag is dus niet of een lineaire hypotheek beter is, maar of het lastenverloop past bij jouw plannen. Dat maakt deze keuze persoonlijk en daarmee des te belangrijker.

Maximale hypotheek berekenen?

Vind de laagste rente voor jouw situatie. Of je nu je eerste woning wil kopen, toe bent aan de volgende stap, overwaarde wilt opnemen of oversluiten met de laagste maandlasten