Er dreigt een recessie in Nederland. Welke gevolgen heeft dit voor de woningmarkt in 2023? We trekken lessen uit de vorig crisis en geven onze verwachting. Ook vertellen we hoe je kunt anticiperen op een naderende recessie.

Lees meer over:

Let op: Dit bericht is 2 jaar geleden gepubliceerd. Mogelijk is de inhoud hiervan verouderd.

- Huizenprijzen tijdens de vorige kredietcrisis (een stukje geschiedenis).

- Gevolgen naderende recessie voor woningmarkt (wat kunnen we verwachten?).

- Zo kunt anticiperen op een naderende recessie (dit kan je doen).

1. Huizenprijzen tijdens de vorige recessie

In het tweede kwartaal van 2008 belandde Nederland in een recessie. Dit was het jaar van de kredietcrisis. Hoe zat het ook al weer:

- In de Verenigde Staten werden jarenlang vrij gemakkelijk risicovolle hypotheken verstrekt, vaak met een variabele rente.

- Toen de hypotheekrente in 2007 steeg, moesten veel Amerikanen noodgedwongen hun woning verkopen, vaak met verlies.

- Na het klappen van de huizenmarktzeepbel in de VS, bleken veel banken, via dubieuze constructies, in risicovolle hypotheken te hebben geïnvesteerd.

- Dit leidde tot een daling van het vertrouwen in het financiële systeem, de economie koelde in hoog tempo af, eindigend in een wereldwijde recessie.

In Nederland kromp de economie 5 kwartalen achtereen, met name door gedaalde export, bedrijfsinvesteringen en consumentenuitgaven. Het werd de diepste recessie ooit.

Kredietcrisis gaat over in huizencrisis

Van 1995 tot 2008 stegen de huizenprijzen nog met gemiddeld 8% tot 10%. Op de piek was de gemiddelde huizenprijs €261.900,-.

De recessie sloeg echter al snel over naar de Nederlandse woningmarkt. Door een laag consumentenvertrouwen en oplopende werkloosheid stelde mensen een verhuizing uit. Ook gingen banken, als gevolg van de kredietcrisis, strengere eisen stellen aan een hypotheek.

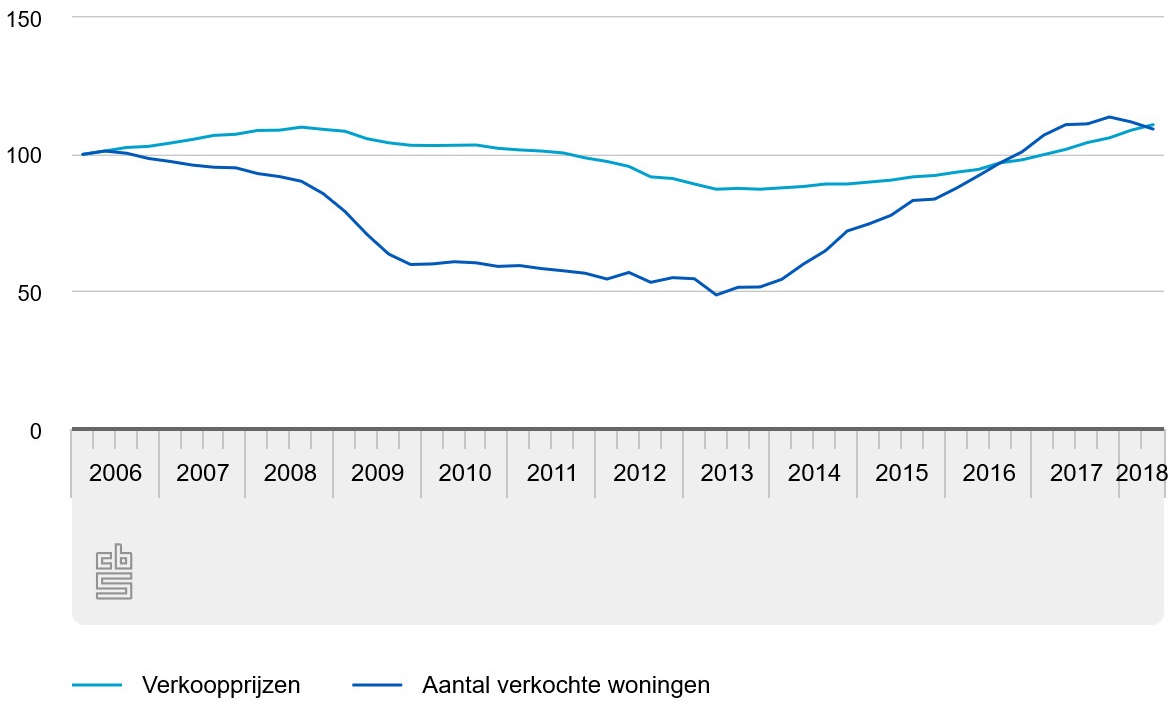

Dit resulteerde in een woningmarkt die voor lange tijd op slot ging. Uiteindelijk volgden 5 jaren van prijsdaling tot 2013. Dit werd nog eens versterkt omdat huizen onder water kwamen te staan, waardoor verhuizen nadelig was. Het gevolg was:

- Op het laagste punt was de gemiddelde huizenprijs €206.100,-.

- In totaal daalde de huizenprijzen in de periode 2008 tot 2013 met ruim 21%.

- Pas in 2018 zaten de huizenprijzen weer op het niveau van voor de crisis.

Huizenprijsontwikkeling tijdens de vorige recessie

2. Gevolgen naderende recessie voor woningmarkt

Ook nu gaat een mogelijke recessie gepaard met een gedaald consumentenvertrouwen. Daar houdt echter de vergelijking wel zo’n beetje op.

Anders dan bij de kredietcrisis draait het financiële systeem nu gewoon door. Zelfs wat te snel. De inhaalvraag na de coronacrisis zorgt voor schaarste. Daar komt de Russische inval in Oekraïne bovenop, waardoor de levering van grondstoffen en energie onder druk staat.

De hoge vraag in combinatie met schaarste zorgt voor stijgende prijzen, oftewel inflatie. Om de inflatie te bestrijden verhogen centrale banken de beleidsrente. Dit moet de vraag afremmen en daarmee de prijsstijging. De economische consequentie, minder groei, wordt voor lief genomen.

Deze aanpak is tegengesteld aan de kredietcrisis, toen de rente juist werd verlaagd.

Woningmarkt nu beter bestand tegen crisis

Minder economische groei betekent minder orders voor bedrijven. Toch zal de werkloosheid naar verwachting maar beperkt oplopen. Er is namelijk een groot tekort aan personeel.

Ook staat de Nederlandse economie er nog aardig voor, waardoor we er met een milde recessie vanaf kunnen komen. Economen gaan er nu vanuit dat huishoudens na het tweede kwartaal weer meer gaan uitgeven, waardoor in 2023 wel nog sprake is van economische groei.

Daarnaast heeft de overheid vanaf 2013 maatregelen genomen om te voorkomen dat huizen onder water komen te staan. Kopers mogen nu niet meer lenen dan de woning waard is. Ook zijn de mogelijkheden om aflossingsvrij te lenen beperkt.

Hierdoor zal de woningmarkt nu minder snel op slot gaan.

Huizenprijzen stijgen minder snel

Dit betekent echter niet dat een recessie de woningmarkt niet zal raken. Het kritieke punt is nu de betaalbaarheid van koopwoningen. Hier komen een aantal ontwikkelingen samen:

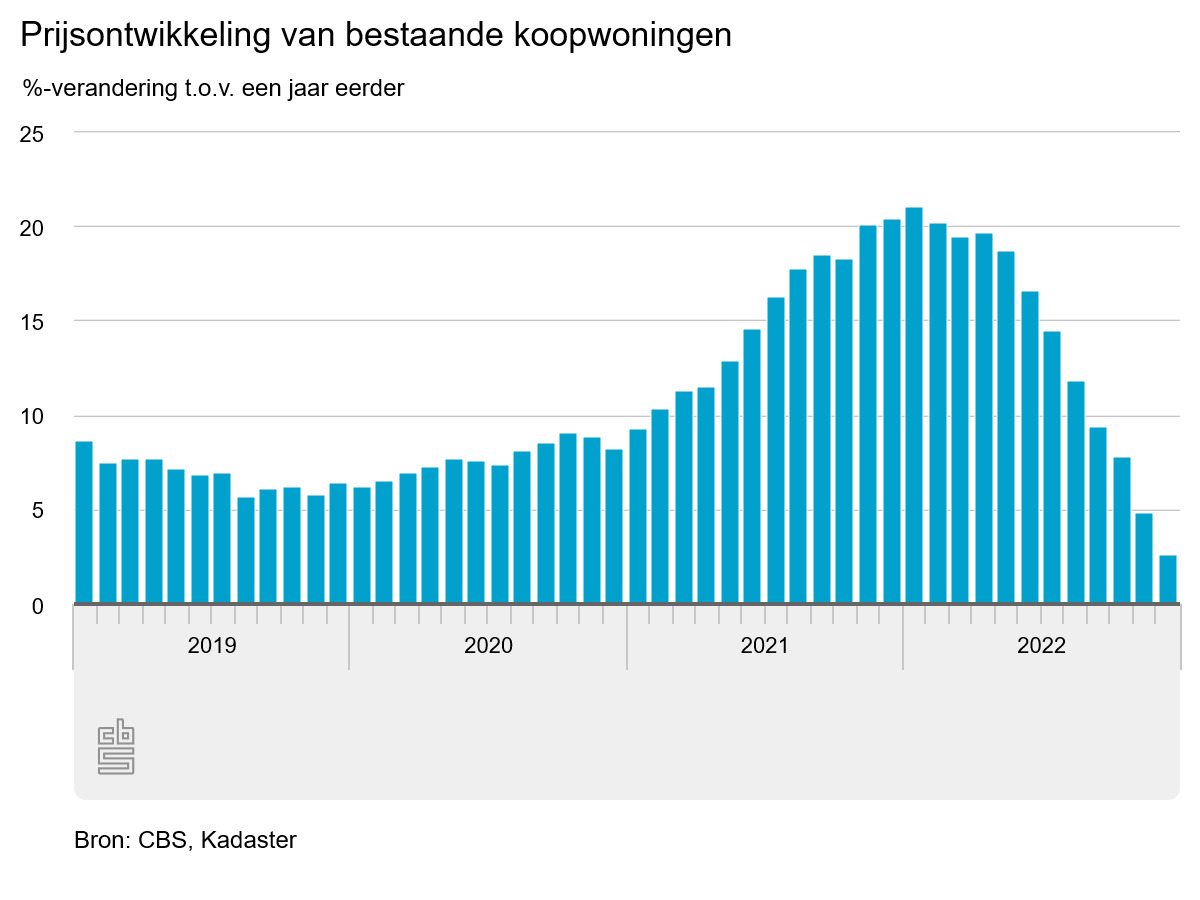

- De huizenprijzen zijn de afgelopen jaren fors gestegen.

- Door de stijgende hypotheekrente kunnen kopers minder lenen.

- Het besteedbare inkomen daalt door de inflatie.

Als gevolg hiervan worden banken strenger bij een hypotheekaanvraag. We zien nu al dat banken minder bereid zijn maatwerk te bieden om overkreditering te voorkomen. Ook worden de leennormen in 2023 strenger, onder andere door de stijgende energieprijzen.

Als kopers minder hypotheek kunnen krijgen, zijn koopwoningen minder goed betaalbaar. Dit leidt tot minder transacties op de woningmarkt en vertaalt zich naar een minder sterke stijging van de huizenprijzen.

Lichte prijsdaling verwacht

Voor 2022 verwachten economen van Rabobank en ABN AMRO nog een prijsstijging van 15% á 16%. Dit komt met name door een goed eerste half jaar voor de woningmarkt, zoals te zien in onderstaande grafiek.

In 2023 wordt een lichte prijsdaling verwacht. Economen van Rabobank en ING houden er rekening mee dat de huizenprijzen 2,5% tot 3% dalen. De Nederlandsche Bank gaat uit van een prijsdaling van 6%. Update: ABN AMRO heeft de woningmarktverwachting naar beneden bijgesteld en gaat ook uit van een prijsdaling van 6%. Lees nu ook onze verwachting voor de huizenprijzen in 2023.

3. Zo kan je anticiperen op een naderende recessie

Als het economisch minder gaat, is vaak de eerste reactie om een belangrijke beslissing, zoals de aankoop van een woning, uit te stellen. Toch kan het interessant zijn om juist tegengesteld te reageren.

Dat de woningmarkt afkoelt is in het voordeel van kopers. Meer huizen staan te koop en er is minder concurrentie. Je hebt dus meer keuze en excessen, zoals fors overbieden, zullen minder vaak voorkomen. Kortom vraag en aanbod zijn beter in balans.

Een ander voordeel van nu kopen is dat je kunt kiezen voor een meer duurzame woning. Dit zorgt direct voor lagere energielasten. Heb je geen verhuisplannen, dan is het interessant om je woning te verduurzamen. Naast een lagere energierekening behoudt de woning beter zijn waarde. De prijsverschillen tussen een woning met een goed en een slecht energielabel lopen nu al op tot 15%.

De inflatie zorgt ervoor dat de koopkracht daalt. Dit zal deels gecompenseerd worden door hogere lonen. Ook heeft het Kabinet op Prinsjesdag maatregelen genomen om de koopkracht te repareren. Dit zal echter niet voor iedereen genoeg zijn om er niet op achteruit te gaan.

Met een eigen huis heb je gelukkig mogelijkheden om te anticiperen op economisch mindere tijden:

- Ontdek de mogelijkheden om energiebesparende maatregelen te financieren.

- Je kunt jouw overwaarde gebruiken om jouw levensstandaard te behouden.

- Maak jouw hypotheek deels aflossingsvrij om jouw maandlast te verlagen.

- Leg jouw hypotheekrente langer vast voor maandlast-zekerheid.

De belangrijkste les is dat de woningmarkt na de diepste recessie ooit, ook weer is hersteld. Wat vind jij? Praat mee onder dit artikel.

Geef een reactie